Wenn die Immobilie im Alter zur Last wird

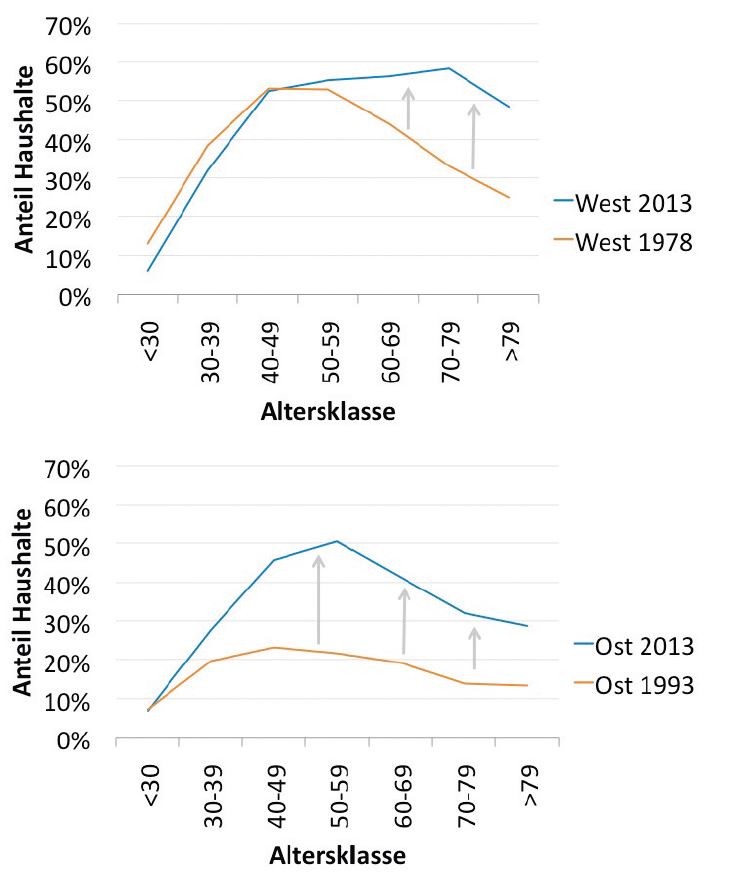

Wohneigentum hat für die Deutschen einen hohen Stellenwert: 51 Prozent der Bevölkerung sind Wohneigentümer. Der Anteil älterer Menschen über 65 Jahre liegt mit 58 Prozent sogar noch darüber. Die Immobilie ist für viele der wichtigste Teil ihrer Altersvorsorge.

Gekauft und finanziert wird im aktiven Berufsleben, um später im Alter schulden- und mietfrei wohnen und den Lebensabend ohne Sorgen genießen zu können. Dennoch erfüllt sich dieser Wohntraum nicht für alle. Der Hauptgrund: Laufende Wohnkosten und regelmäßige Investitionen für Instandhaltungen und Modernisierungen können aufgrund zu geringer Alterseinkünfte und Vermögensrücklagen finanziell nicht im notwendigen Umfang aufgebracht werden. Welche Lösungen gibt es in diesen Fällen, damit das eigene Haus im Alter nicht zur Last wird?

Die Ausgangslage: Gut 5,8 Millionen der 17,2 Millionen Eigentümerhaushalte entfielen 2013 laut Statistischem Bundesamt auf Rentner und Pensionäre. Das entspricht einem starken Drittel aller Eigentümerhaushalte. Die Tendenz ist aufgrund der demografischen Entwicklung steigend. Zwei Drittel aller Eigentümerhaushalte leben in Einfamilienhäusern. Bei den Rentnern beträgt deren Anteil 62,4 Prozent und bei den Pensionären 69,3 Prozent. Bei der nächstgrößeren Gruppe, den Eigentumswohnungen, liegt der Rentneranteil bei nur 21,1 Prozent, der Anteil der Pensionäre bei 14,7 Prozent.

Die Ausgangslage: Gut 5,8 Millionen der 17,2 Millionen Eigentümerhaushalte entfielen 2013 laut Statistischem Bundesamt auf Rentner und Pensionäre. Das entspricht einem starken Drittel aller Eigentümerhaushalte. Die Tendenz ist aufgrund der demografischen Entwicklung steigend. Zwei Drittel aller Eigentümerhaushalte leben in Einfamilienhäusern. Bei den Rentnern beträgt deren Anteil 62,4 Prozent und bei den Pensionären 69,3 Prozent. Bei der nächstgrößeren Gruppe, den Eigentumswohnungen, liegt der Rentneranteil bei nur 21,1 Prozent, der Anteil der Pensionäre bei 14,7 Prozent.

Die große Differenz zwischen Einfamilienhaus- und Eigentumswohnungsbesitzern im Ruhestand beruht darauf, dass mehr als zwei Drittel der älteren Wohneigentümer in kleineren Kommunen mit weniger als 20.000 Einwohnern leben. Dort überwiegen Einfamilienhäuser als Nutzungsform. In Ballungsgebieten dominieren dagegen Eigentumswohnungen, weil Ein- und Zweifamilienhäuser aufgrund der Angebotsknappheit und der hohen Preise für viele Haushalte nicht erschwinglich waren bzw. sind. In Großstädten wie Stuttgart und München entfallen deshalb seit langem jährlich mehr als 70 Prozent der Kauffälle auf Eigentumswohnungen.

Welche Faktoren sind für erschwingliches Wohnen im Alter bestimmend? Im Wesentlichen sind es drei finanzielle Größen:

- Monatliches Haushaltseinkommen

- Monatliche Wohnkosten für Heizung, Warmwasser und Betriebskosten

- Finanzielle Rücklagen für Instandhaltungen und Modernisierungen

In engem Zusammenhang damit steht die Vermögensfrage. Nur wenn Eigentümer ihre Gebäude regelmäßig instandhalten, also abgenutzte Bauteile durch neue und bessere ersetzen und zudem durch Modernisierungen den Gebrauchswert verbessern, wirkt sich das auf den Marktwert der Immobilie positiv aus. Daneben spielen noch der Standort, die Grundstückslage und die Kauf- und Mietnachfrage eine wichtige Rolle.

Monatliche Haushaltseinkommen und private Vermögen

Nach Berechnungen des Bundesinstituts für Bau-, Stadt- und Raumforschung (BBSR) im Jahr 2015 betrug das Durchschnittseinkommen der Senioren in Deutschland 1.665 Euro. 40 Prozent der Senioreneinkommen lagen über diesem Durchschnittswert und 60 Prozent darunter. Westdeutsche Paare im höchsten Einkommensbereich hatten im Mittel rund 2.350 Euro monatlich zur Verfügung. In der Einkommensmitte sank das Einkommen im Durchschnitt auf 1.300 Euro, am unteren Ende betrug es nur noch 261 Euro. Die Werte in Ostdeutschland lagen jeweils darunter.

Das durchschnittliche Nettovermögen der Senioren betrug im Jahr 2015 bei den westdeutschen Paaren 211.000 Euro. Davon entfielen bei den oberen Einkommensbeziehern etwa 60 Prozent auf Immobilienvermögen, das bekanntlich bei Selbstnutzern zwar die Miete ersparen, aber keinen laufenden Beitrag für das Haushaltsbudget abwerfen kann. Das Vermögen von Paaren liegt deutlich über dem der Alleinlebenden. Das Immobilienvermögen der unteren Einkommen liegt etwa bei 40 Prozent der Nettovermögen.

Die Wohnkosten bei selbstgenutzten Immobilien

Zu den Wohnkosten gehören zunächst die Kosten für Heizung, Warmwasser und die Betriebskosten. Hinzu kommen Instandhaltungskosten. Eigentümer von Ein- und Zweifamilienhäuser sollten daher regelmäßig und ausreichend finanzielle Vorsorge für Kosten der Instandhaltung und Modernisierungen treffen, sofern diese nicht aus anderen Vermögensteilen bedient werden können. Bei Eigentümern von Eigentumswohnungen geschieht dies jeden Monat durch die vom Wohnungseigentumsgesetz (WEG) vorgeschriebene Instandhaltungsrücklage. Zusätzlich fallen hier noch Kosten für den Eigentumswohnungsverwalter an, der vom WEG vorgeschrieben ist. Ausnahme: Die Gemeinschaft verwaltet sich selbst.

Ist die Immobilie – Haus oder Wohnung – nicht schuldenfrei, dann sind zudem noch die laufenden Kosten der Kreditrate zu berücksichtigen. Allgemein richtet sich die Höhe der Wohnkosten nach dem Nutzerverhalten und der Wohnfläche. Die Senioren nutzen pro Person mit knapp 60 Quadratmeter fast 40 Prozent mehr Wohnfläche als die Durchschnittsbevölkerung. Entsprechend höher sind dann auch die Wohnkosten.

Finanzielle Rücklagen für Instandhaltung und Modernisierungen

Konventionell gebaute Häuser haben heute in Abhängigkeit von der Qualität des Gebäudestandards eine technische Lebensdauer von 60 bis 80 Jahren. Drei Viertel des Gebäudebestands sind mittlerweile 40 Jahre und älter. Sie haben damit mindestens die Hälfte bis zwei Drittel ihrer Gesamtnutzungsdauer erreicht oder überschritten. Viele Bauteile müssen erneuert und die Innenausstattung auf zeitgemäße Wohnstandards gebracht werden.

Entsprechend umfangreich und in der Folge auch teuer sind deshalb die Instandhaltungs- und Modernisierungsmaßnahmen. Bei Teilmodernisierung von Einfamilienhäusern muss mit Kosten von circa 600 Euro pro Quadratmeter Wohnfläche gerechnet werden. Bei Vollmodernisierung mit Barrierefreiheit sind es deutlich mehr als 1.000 Euro pro Quadratmeter. Bezogen auf ein Einfamilienhaus mit 130 Quadratmeter Wohnfläche wären bei einer Teilmodernisierung (energetische Modernisierung und Sanierung von Teilbereichen) mindestens 80.000 Euro zu investieren und deutlich mehr als 100.000 Euro bei Vollmodernisierung.

Modernisierung wertet Immobilie auf

Die Wüstenrot Immobilien GmbH hat in Zusammenarbeit mit einem Energieberater und einem Grundstückssachverständigen ein Einfamilienhaus im Umland von Stuttgart mit Blick auf die Kosten und die Auswirkungen auf den Marktwert untersucht. Die Kosten der rein energetischen Modernisierung beliefen sich auf 110.000 Euro. Dadurch stieg der Marktwert von 220.000 Euro im unrenovierten Zustand auf 342.000 Euro nach der Modernisierung. Dabei waren deutlich gesunkene Energiekosten nach der Modernisierung ein wichtiger Nebeneffekt. (Mehr dazu)

Umfangreiche Modernisierungen bedürfen entsprechender finanzieller Rücklagen. Bei Eigentumswohnungen sammeln die Wohnungseigentümer regelmäßig eine Instandhaltungsrücklage an, die der Wohnungseigentümerverwalter verwaltet. Die Praxis zeigt jedoch, dass die angesammelten Rücklagen bei älteren Gebäuden, in denen häufig auch ältere Menschen leben, bei Weitem nicht ausreichen.

Die Wüstenrot Immobilien GmbH hat 2016 in Zusammenarbeit mit dem Europäischen Bildungszentrum der Wohnungs- und Immobilienwirtschaft (EBZ) in Bochum einen Fall analysiert: Untersucht wurde eine Eigentümergemeinschaft mit 30 Eigentumswohnungen, Baujahr 1972. Im Ergebnis müsste für dringende bauliche Maßnahmen knapp eine Million Euro investiert werden. Da aber das Rücklagenkonto nur ein Guthaben von knapp über 200.000 Euro aufweist, könnte die Finanzierung der Deckungslücke nur über eine durchschnittliche Sonderumlage von 26.000 Euro pro Wohnung ermöglicht werden. Trotz dieser zunächst hoch erscheinenden Summe zeigte sich auch hier ein Marktpreisunterschied von mehr als 600 Euro pro m² Wohnfläche zwischen dem alten und dem anzustrebenden neuen baulichen Zustand und somit einer langfristig positiven Investition. (Mehr dazu)

Der Autor Günter Schönfeld war langjähriger Geschäftsführer der Wüstenrot Immobilien GmbH (WI) und arbeitet seit 2015 als deren immobilienwirtschaftlicher Berater. Die WI ist die Maklergesellschaft der Wüstenrot & Württembergische-Gruppe. In einem Folgebeitrag wird sich Günter Schönfeld mit Lösungen beschäftigen, die eine finanzielle Überforderung durch Immobilien im Alter verhindern.

Nachricht an die Redaktion

Senden Sie Hinweise, Lob oder Tadel zu diesem Artikel an die DIA Redaktion.

Ausgewählte Artikel zum Thema

Immobilien: Schere geht auseinander

Der demografische Wandel wirkt sich auch auf den Markt für Immobilien aus. Für Städte und Regionen mit zunehmender Bevölkerungszahl erwarten die amtlichen Gutachterausschüsse in Deutschland auch in Zukunft weiter steigende Preise bei Wohnimmobilien. Hier teils stürmisch wachsende Großstädte, dort ländliche Räume mit Bevölkerungsschwund. Beim Bauen und Wohnen wird der demografische Wandel aufgrund von Angebot, Nachfrage und […]

Artikel lesen

Immer öfter werden auch Immobilien vererbt

Immobilien werden in künftigen Erbschaften eine zunehmende Rolle spielen. Zu dieser Feststellung gelangte die jüngste Studie des Deutschen Instituts für Altersvorsorge (DIA) „Erben in Deutschland 2015 – 2024: Volumen, Verteilung und Verwendung“, die kürzlich in Berlin vorgestellt wurde. Im Zeitraum von 2001 bis 2010 enthielten 36 Prozent aller Erbfälle eine Immobilie. Von 2015 bis 2024 […]

Artikel lesen

Gleiche Rendite, weniger Risiko: Häuser schlagen Aktien

Höhere Erträge werden mit einem höheren Risiko erkauft. So lautet ein Grundprinzip der Kapitalanlage. Eine Gruppe von Ökonomen stellt diese Regel mit sehr langfristigen Untersuchungen zum Teil in Frage. Wohnimmobilien schlagen Aktien, so ihr überraschendes Ergebnis. In einem mehrjährigen Projekt trug der Bonner Ökonom Moritz Schularick gemeinsam mit mehreren Kollegen für verschiedene Anlageklassen die Renditen […]

Artikel lesen