3. Säule: Die private Altersvorsorge

Was ist private Altersvorsorge?

Die private Altersvorsorge umfasst im weiteren Sinne alle freiwilligen Ansparvorgänge, die dem Vermögensaufbau bis zum Rentenbeginn dienen. Da das Niveau der gesetzlichen Rente weiter sinkt, wird die finanzielle Lücke zum gewohnten Einkommen immer größer. Daher ist zusätzliche Vorsorge sinnvoll und notwendig, um den Lebensstandard halten zu können. Die Möglichkeiten sind vielfältig: Rentenversicherungen, Fondssparpläne, Wertpapiere und Immobilien eignen sich für den Aufbau von Altersvorsorgevermögen. Die passende(n) Anlage(n) sollten je nach Risikobereitschaft, Lebenssituation und dem verbleibenden Zeitraum bis zum Renteneintritt gewählt werden.

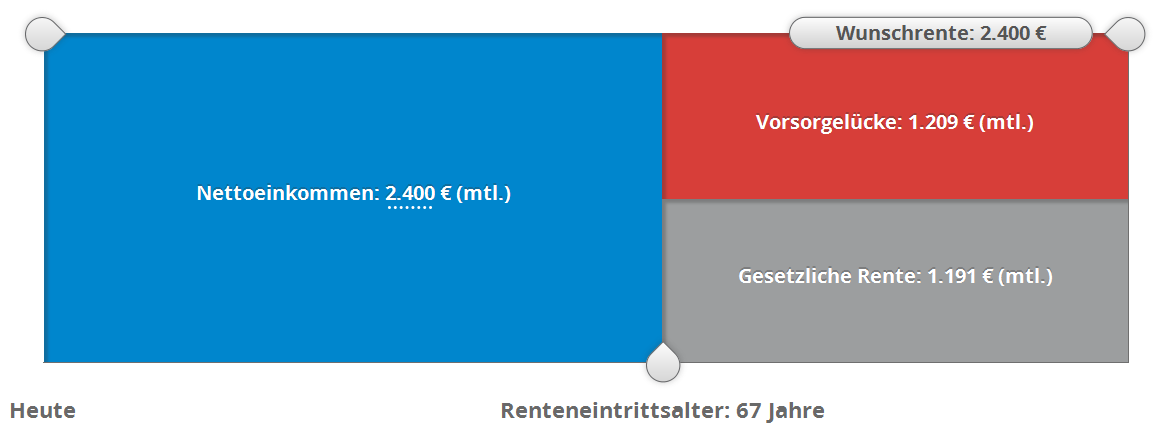

Wie hoch ist meine Vorsorgelücke?

Um die individuelle Vorsorgelücke ab Renteneintritt berechnen zu können, müssen drei Fragen beantwortet werden:

- Wie hoch soll das monatliche Einkommen im Rentenalter (Wunschrente) einmal sein?

- Wann soll der Renteneintritt erfolgen?

- Wie hoch wird zu diesem Zeitpunkt der gesetzliche Rentenanspruch sein?

Mit der Beantwortung dieser Fragen kann die individuelle Vorsorgelücke ermittelt werden. Ist diese berechnet, können geeignete Anlageprodukte gewählt werden, um die Vorsorgelücke zu schließen. Bei deren Auswahl müssen die verbleibenden Zeit bis zum Renteneintritt, die Risikobereitschaft und die individuelle Lebenssituation berücksichtigt werden.

Hier können Sie Ihre persönliche Vorsorgelücke berechnen.

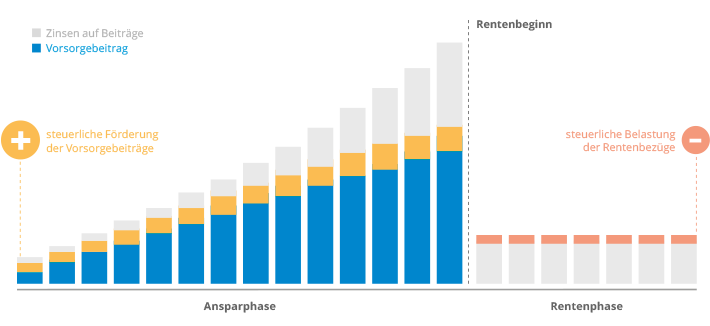

Wie fördert der Staat die private Altersvorsorge?

Der Staat fördert die private Altersvorsorge über finanzielle Zuschüsse (Riester-Zulagen) und Steuerersparnisse (Sonderausgabenabzug) während der Ansparphase. Seit 2008 kann über die jährliche Einkommensteuererklärung ein Sonderausgabenabzug von maximal 2.100 Euro steuermindernd geltend gemacht werden. Während der Rentenphase sind die Einkünfte mit dem persönlichen Steuersatz zu versteuern. Der individuelle Steuersatz im Rentenalter liegt meist deutlich unter dem Steuersatz während der Erwerbs- bzw. Ansparphase. Bei einer lebenslangen Rente aus einer privaten Rentenversicherung wird ohnehin lediglich der sogenannte Ertragsanteil besteuert.

Wie funktioniert die Riester-Rente?

Riester-Produkte sind übliche Sparverträge, die eine staatliche Förderung erhalten. Das können sowohl Bank- oder Fondssparpläne als auch klassische oder fondsgebundene Rentenversicherungen sein. Erfüllen diese Verträge bestimmte Kriterien zu Mindestleistungen, Auszahlungszeitpunkt und Auszahlungsweise, sind sie förderfähig. Die Riester-Förderung umfasst Zulagen sowie Steuervorteile. Damit das Riestersparen tatsächlich der Altersvorsorge dient, hat der Gesetzgeber für die Anspar- und Rentenphase einige Spielregeln aufgestellt. Diese geben zum Beispiel Mindesteigenbeiträge, den Verwendungszweck bei vorzeitigen Entnahmen oder den frühestmöglichen Auszahlungszeitpunkt vor.

Wer kann die Riester-Förderung in Anspruch nehmen?

Die Riester-Förderung kann jeder nutzen, der in der gesetzlichen Rentenversicherung der Versicherungspflicht unterliegt – also zum Beispiel Arbeitnehmer, Wehrdienst- und Zivildienstleistende oder Azubis. Ausgeschlossen sind hingegen nicht rentenversicherungspflichtige Selbständige und Studenten, geringfügig Beschäftigte, die der Zahlung in die gesetzliche Rentenversicherung widersprochen haben sowie Pflichtversicherte in einer berufsständischen Versorgungseinrichtung. Bei Ehepaaren mit gemeinsamen Haushalt, bei denen nur ein Partner unmittelbar förderberechtigt ist, kann sich auch der Partner die Riesterförderung sichern (er ist mittelbar förderberechtigt). Dafür muss er einen eigenen Riestervertrag abschließen und mindestens einen Beitrag von 60 Euro pro Jahr leisten.

Wie hoch sind die Riester-Zulagen?

Folgende Zulagen für Riester-Sparer gibt es:

- 175 Euro Grundzulage je Sparer pro Jahr

- 185 Euro Kinderzulage für jedes vor dem 01.01.2008 geborene Kind pro Jahr

- 300 Euro Kinderzulage für jedes am oder nach dem 01.01.2008 geborene Kind pro Jahr

- 200 Euro Einmalprämie für den Abschluss eines Riester-Vertrages vor dem 25. Lebensjahr

Die Kinderzulage wird gezahlt, solange Anspruch auf Kindergeld besteht. Die Grundzulage in voller Höhe setzt voraus, dass der Sparer vier Prozent des Vorjahreseinkommens in seinen Vertrag einzahlt, mindestens 60 und maximal 2.100 Euro pro Jahr.

Wie funktioniert die Rürup-Rente?

Die Rürup-Rente, auch Basisrente genannt, wurde 2005 eingeführt und ist vor allem als Grundversorgung für jene gedacht, die nicht gesetzlich rentenversichert oder über ein berufsständisches Versorgungswerk abgesichert sind. Im Gegensatz zur Riester-Rente besteht die Förderung nur aus Steuerersparnissen und nicht aus Zulagen. Steuerlich gefördert werden die Beiträge während der Ansparphase. Die Auszahlung erfolgt als lebenslange Rente. Eine einmalige Auszahlung des Gesamtbetrages zum Rentenbeginn ist nicht möglich.

Wer kann einen Basisrentenvertrag abschließen?

Von der Basisrente sind keine Personengruppen ausgeschlossen. Sie bietet vor allem jenen eine Alternative, die keinen Riester-Vertrag als zusätzliche Altersvorsorge abschließen können bzw. für die eine steuerliche Förderung attraktiver ist als die Riester-Zulage. Daher werden als Zielgruppe der Rürup-Rente vor allem Selbstständige, Freiberufler und Gutverdiener genannt.

Wie funktioniert eine private Rentenversicherung?

Bei einer privaten Rentenversicherung erwirbt der Sparer eine lebenslange Rentenzahlung ab einem vereinbarten Zeitpunkt. Bis zum Rentenbeginn zahlt er Beiträge in den Versicherungsvertrag ein (Ansparphase). Der Vorteil einer klassischen privaten Rentenversicherung: bereits beim Vertragsabschluss wird eine garantierte Mindestrente festgeschrieben. Diese hängt von der Beitragshöhe, der Vertragslaufzeit und dem jeweils geltenden Rechnungszins ab. Darüber hinaus besteht die Chance auf eine höhere Rente durch Überschüsse, die ein Versicherer erwirtschaftet. Dieser Überschussteil der Rente ist jedoch nicht garantiert. Die Versicherer gestalten ihre Rentenprodukte zunehmend flexibler, zum Beispiel durch zusätzliche Entnahmemöglichkeiten oder die Kapitalisierung der Rentenversicherung zu Rentenbeginn. Ferner können Beitragszahlungen angepasst oder ausgesetzt und zu einem späteren Zeitpunkt wieder aufgenommen werden.

Was versteht man unter Kapitalisierung einer Rentenversicherung?

Bei der Kapitalisierung einer Rentenversicherung wird der gesamte Vertragswert auf einen Schlag ausgezahlt. Als Leistung gibt es also keine lebenslange Rente (Verrentung), sondern eine Einmalzahlung (Kapitalisierung). Zieht der Sparer diese Option vor dem 60. Lebensjahr, muss die Differenz zwischen den eingezahlten Beiträgen und dem Auszahlungsbetrag versteuert werden. Nutzt er diese Möglichkeit erst nach dem 60. Lebensjahr, wird nur die Hälfte der Kapitalerträge besteuert.

Lebenslange Rente oder einmalige Kapitalauszahlung?

Eine Kapitalauszahlung, über die man sofort komplett verfügen kann, ist durchaus reizvoll. Sinnvoller ist es jedoch, die Rente zu wählen. Die Versicherung zahlt die bei Vertragsabschluss garantierte Rente lebenslang, auch dann noch, wenn das Kapital bereits aufgezehrt sein sollte. Andererseits behält die Versicherung das nicht ausgezahlte Kapital ein, wenn der Versicherte stirbt, bevor das Kapital verbraucht ist. Wurde eine Rentengarantiezeit vereinbart, dann zahlt die Versicherung die Rente für die vereinbarte Zeit, beispielsweise fünf Jahre, auch an die Hinterbliebenen noch aus.

Beim Vergleich von Kapitalauszahlung und Rente spielt also die Lebenserwartung des Versicherten eine Rolle. In gewisser Weise stellt die Leibrente eine Art Wette auf ein langes Leben dar. Bei dieser Wette haben Versicherte in der Regel gar nicht so schlechte Karten, denn die Lebenserwartung ist oft länger als die meisten Menschen glauben.

Ein Beispiel: Ein 65-jähriger Versicherter erhält aus einer 1994 abgeschlossenen Rentenversicherung eine garantierte Rente von monatlich 430 Euro oder eine Kapitalauszahlung von 63.000 Euro. Die Rente müsste rund zehn Jahre und zwei Monate fließen, bevor er mehr als die Kapitalabfindung herausbekommt. Mit gut 75 Jahren wäre der Versicherte schon in der „Gewinnzone“ wenn er die Rente und nicht die Kapitalabfindung wählt.

Welche Alternativen gibt es zur privaten Rentenversicherung?

Neben der privaten Rentenversicherung bieten sich weitere Anlageformen zur Bildung von Vorsorgekapital an. Dazu gehört das gesamte Spektrum am Kapitalmarkt wie Aktien, Investmentfonds und festverzinsliche Wertpapiere, aber auch Bankprodukte, Immobilien und sonstige Sachwerte. Der größte Unterschied im Vergleich zur Rentenversicherung ist die fehlende lebenslange Rentenzahlung. Anderersseits sind die Alternativen deutlich flexibler. Das damit aufgebaute Vermögen kann zum Rentenbeginn über einen Auszahlplan für eine regelmäßige Rentenzahlung eingesetzt werden. Allerdings endet diese Rentenzahlung, wenn das Kapital aufgebracht ist.

Selbstgenutzte Immobilien sichern mietfreies Wohnen im Alter. Ist der Kredit für das Wohneigentum zum Rentenbeginn vollständig getilgt, erhöht sich das monatlich verfügbare Einkommen, da Miet- oder Ratenzahlungen nicht mehr anfallen. Immobilien verursachen auf der anderen Seite aber Aufwand für die Unterhaltung und gegebenenfalls Instandsetzung.

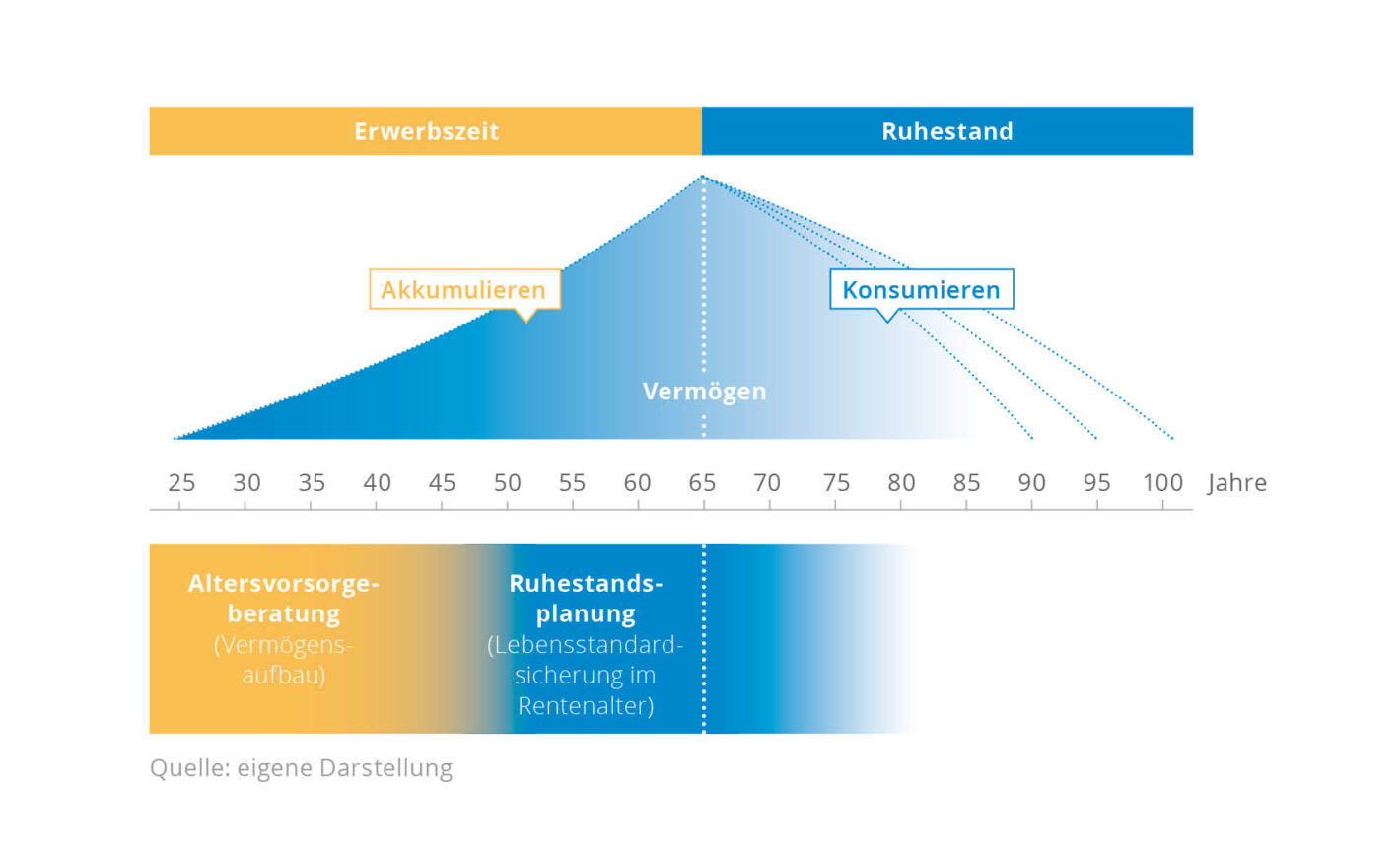

Was geschieht bei der Ruhestandsplanung?

Mit der Ruhestandsplanung wird der Übergang in die Rentenphase und die Zeit nach dem Erwerbsleben organisiert. Mit der zuvor erfolgten Altersvorsorge fand ein mehr oder weniger großer Vermögensaufbau statt. Die Verwendung des angesparten Geldes bleibt dabei zunächst noch im Ungefähren. Etwa im Alter von 45 bis 50 Jahren verschiebt sich dann der Fokus: Die Frage, wie künftig das angesparte Ruhestandsvermögen auf die Zeit nach dem Ende des Erwerbslebens zu verteilen ist, rückt in den Vordergrund. Mit der Ruhestandsplanung fallen also Entscheidungen darüber, in welcher Form und über welchen Zeitraum das angesparte Vermögen für die Finanzierung der Ruhestandsphase verfügbar gemacht wird.

Ziel ist es, eine ausreichende finanzielle Liquidität zur Sicherung des angestrebten Lebensstandards bis ans Lebensende zu sichern. Dafür ist es unter Umständen erforderlich, vorhandenes Vermögen neu zu strukturieren, zum Beispiel mit zunehmendem Alter die Schwankungen von Kapitalanlagen zu reduzieren oder lebenslange Rentenzahlungen abzusichern. Ruhestandsplanung unterscheidet sich von der Altersvorsorge aber nicht nur durch den Zeitpunkt und das Ziel, sondern auch durch den Umfang. Dazu gehören nämlich auch Elemente, die in der Lebensphase von 25 bis 50 noch keine Rolle spielen. Die Planung des Nachlass, die Erstellung von Verfügungen und Vollmachten und die Neustrukturierung von Vermögen. Auch die Frage, wie mit vorhandenem Immobilienvermögen im Alter umgegangen wird, muss beantwortet werden. So ist für viele Sparer die selbstgenutzte Wohnimmobilie der größte Vermögenswert, der viel Kapital bindet, selbst aber keine Liquidität schafft, sondern sogar noch Instandhaltungsaufwand verursacht.

Nachricht an die Redaktion

Senden Sie Hinweise, Lob oder Tadel zu diesem Artikel an die DIA Redaktion.

Ausgewählte Artikel zum Thema

Private Altersvorsorge mit Aktien

Kann man mit Aktien fürs Alter vorsorgen? Angesichts der anhaltenden Niedrigzinssituation sind Aktien wieder verstärkt ins Interesse der Anleger gerückt. Schließlich bringen Sparbücher, Festgeld, Termingeld, aber auch private Rentenversicherungen keine oder nur noch sehr geringe Renditen. In der Niedrigzinsphase sind Aktien für die Altersvorsorge eigentlich unentbehrlich. Viele Sparer scheuen sich jedoch davor, fürs Alter mit[...]

Artikel lesen

Altersvorsorge mit Immobilien

Ist es sinnvoll, mit Immobilien für das Alter vorzusorgen? Wer mit Immobilien für das Alter vorsorgen möchte, hat folgende Möglichkeiten: Wohneigentum, das der Anleger selbst bewohnt (Wohn-)Immobilien, die vermietet sind Aktien von Immobilienunternehmen Beteiligungen an Immobilienprojekten Da die Sicherheit bei der Altersvorsorge an erster Stelle steht, spielt das selbst genutzte Wohneigentum die größte Rolle. Es[...]

Artikel lesen

Private Altersvorsorge: Wissen zum Wohnriester

Wohnriester - was ist das? Mit „Wohnriester“ wird ein geförderter Altersvorsorgevertrag mit einer speziellen Verwendung bezeichnet: Das angesparte Altersvorsorgevermögen kann bis zum Beginn der Auszahlphase für folgende wohnungswirtschaftliche Zwecke entnommen werden, ohne dass die Förderung zurückgezahlt werden muss: zur Anschaffung oder Herstellung einer Wohnimmobilie oder zur Tilgung eines dafür aufgenommenen Darlehens (mindestens 3.000 Euro des[...]

Artikel lesen

Altersvorsorge im Ausnahmezustand

Was passiert mit einem Altersvorsorgevertrag und dem darin angesammelten Vermögen bei einer Pfändung oder im Insolvenzfall? Insolvenzschutz bei einem Altersvorsorgevertrag besteht nur für die geförderten Altersvorsorgeaufwendungen (Eigenbeiträge und Zulagen) bis zur Förderhöchstgrenze (2.100 Euro) sowie für die Erträge, die mit diesen Einzahlungen erzielt wurden. Das ungeförderte Kapital kann gepfändet werden, zum Beispiel durch einen gerichtlichen[...]

Artikel lesen

Altersvorsorge und Steuern

Wie wird die Basisrente steuerlich gefördert bzw. behandelt? Basisrentenverträge sind eine besondere Form staatlich geförderter Altersvorsorge, die sich vor allem an Selbstständige richtet, die weder Mitglied in der gesetzlichen Rentenversicherung noch in einem berufsständischen Versorgungswerk sind. Sowohl für die Beitragszahlungen als auch für die Rentenleistungen gelten besondere steuerliche Regelungen, die sich bis 2025 beziehungsweise 2040[...]

Artikel lesen