DIA-Rentenschätzer bekam umfangreiches Update

Reicht die Rente? Diese Sorge treibt viele um. Der neue Rentenschätzer des Deutschen Instituts für Altersvorsorge (DIA) liefert Anworten.

Eine Umfrage unter Straßenpassanten, ob sie ihre Einkünfte im Alter beziffern können, fiele mit großer Wahrscheinlichkeit kaum erfolgreich aus. Die Allerwenigsten wissen vor Rentenbeginn genau Bescheid, mit welcher Rente sie rechnen können. Gleichermaßen lückenhaft sind die Vorstellungen, welche Sparrate erforderlich wäre, um die Rente mit einer privaten Vorsorge bis auf eine gewünschte Höhe aufzubessern.

Neues Outfit, verbesserter Rechenkern

Abhilfe schafft der neue DIA-Rentenschätzer. Er hat ein neues Outfit bekommen, ist leichter zu bedienen als sein Vorgänger und besitzt einen verbesserten Rechenkern. Auch nach dem Update gilt: Der Einstieg in die Berechnungen gelingt im Handumdrehen. Unterlagen müssen dafür nicht gewälzt werden. Es genügen wenige Eingaben: Geburtsjahr, gegenwärtiges Nettoeinkommen, gewünschte Gesamtrente im Rentenalter. Schon geht es los.

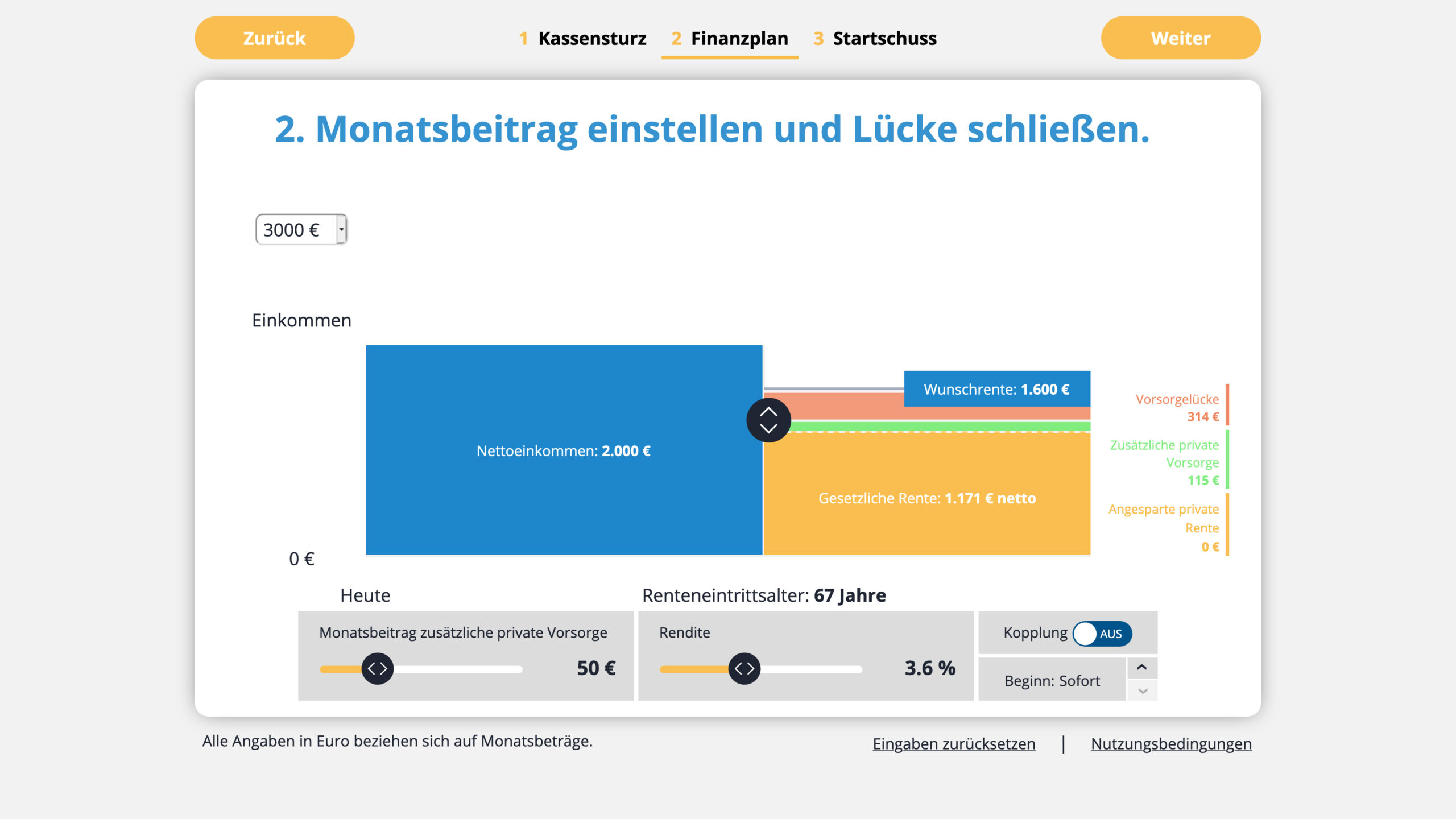

Das Tool berechnet in einem pauschalisierten Verfahren die Höhe der gesetzlichen Rente. Alternativ lassen sich auch die schon erreichten Rentenpunkte manuell eintragen, sofern bekannt. Eine bereits vorhandene private Vorsorge kann ebenfalls ergänzt werden. Der Abstand zur gewünschten Rente zeigt dann an, wie viel noch durch zusätzliches Sparen aufgebracht werden muss.

Fahrplan für die ergänzende Vorsorge

Im zweiten Schritt folgt dann der individuelle Finanzplan. Ratenhöhe und Rendite lassen sich variieren und verschiedene Szenarien berechnen. Bei einer niedrigeren Rendite sind höhere Sparbeiträge erforderlich, um das Ziel zu erreichen. Das Gleiche gilt, wenn die ergänzende Vorsorge erst in zwei oder drei Jahren beginnt. Umgekehrt kommt eine ertragreichere, aber etwas stärker schwankende Kapitalanlage mit einem geringeren Sparbeitrag aus. Zwischenzeitliche Schwankungen spielen in einer langfristigen Altersvorsorge aber nur eine untergeordnete Rolle.

Schließlich lassen sich die die Resultate der Berechnungen auf einem Blatt übersichtlich zusammengefasst ausdrucken. So entsteht ein Fahrplan für die Vorsorge. Umgesetzt werden kann er mit Hilfe eines Fachmannes (Makler, Bankberater, Versicherungsvermittler oder Experte einer Verbraucherzentrale) oder auf eigene Faust als Selbstentscheider.

Nachricht an die Redaktion

Senden Sie Hinweise, Lob oder Tadel zu diesem Artikel an die DIA Redaktion.

Ausgewählte Artikel zum Thema

Altersrente von Frauen deutlich gestiegen

Frauen, die 2019 erstmals ihre Altersrente bezogen, bekamen durchschnittlich fast 44 Prozent mehr ausgezahlt als Frauen mit Rentenbeginn im Jahr 2013. Sowohl die Einführung der Mütterrente im Jahr 2014 als auch die durchaus üppigen Rentenerhöhungen der letzten Jahre haben sich für Frauen und ihre Altersrente ausgezahlt. Das verdeutlichen aktuelle Zahlen der Deutschen Rentenversicherung. Außerdem wirkten […]

Artikel lesen

Rentner-Leben in Bayern besonders teuer

Wie viel bleibt am Ende des Monats von der Rente übrig? Ausschlaggebend dafür sind die Lebenshaltungskosten. Doch diese unterscheiden sich je nach Wohnort enorm. So ist das Leben in München gut ein Drittel teurer als im billigsten Wohnsitz Deutschlands, dem Elbe-Elster Landkreis. Für 1.000 Euro Rente haben Münchner nur eine Kaufkraft von 760 Euro. Im […]

Artikel lesen

Wird Soli-Ersparnis zum Plus für die Altersvorsorge?

Die Deutschen begrüßen nicht nur die Abschaffung des Solidaritätszuschlags, sondern erwägen einer aktuellen Umfrage zufolge mehrheitlich, die Soli-Ersparnis in die eigene Altersvorsorge zu investieren. Gemäß einer von Swiss Life Select in Auftrag gegebenen repräsentativen YouGov-Studie können sich gut zwei Drittel der Befragten (67,2 Prozent) vorstellen, das Geld aus der Soli-Ersparnis für die finanzielle Absicherung ihres […]

Artikel lesen