Auf die Nettorente kommt es an

DIA-Studie „Was für Sparer übrig bleibt“ vergleicht geförderte Altersvorsorge. Förderdschungel verhindert treffsichere Entscheidungen der Bürger. Wechselwirkung mit gesetzlicher Rente, unterschiedliche Besteuerung und Performance-Bremsen beeinflussen nachhaltig das finanzielle Ergebnis im Alter.

Das System zur Förderung der Altersvorsorge in Deutschland mit seinen unterschiedlichen Förderwegen und Belastungen mit Abgaben im Alter erweist sich für die Sparer als undurchdringlicher Förderdschungel. Sie können bei der Wahl eines Weges nicht einschätzen, welcher für ihre Situation der effizienteste ist. Zudem bringt der enorme staatliche Förderaufwand nicht die erwarteten adäquaten Effekte. So führen vermeintlich stark geförderte Sparformen wegen Einbußen bei der gesetzlichen Rente und der Abgabenbelastung im Alter zu einer vergleichsweise niedrigen Nettorente.

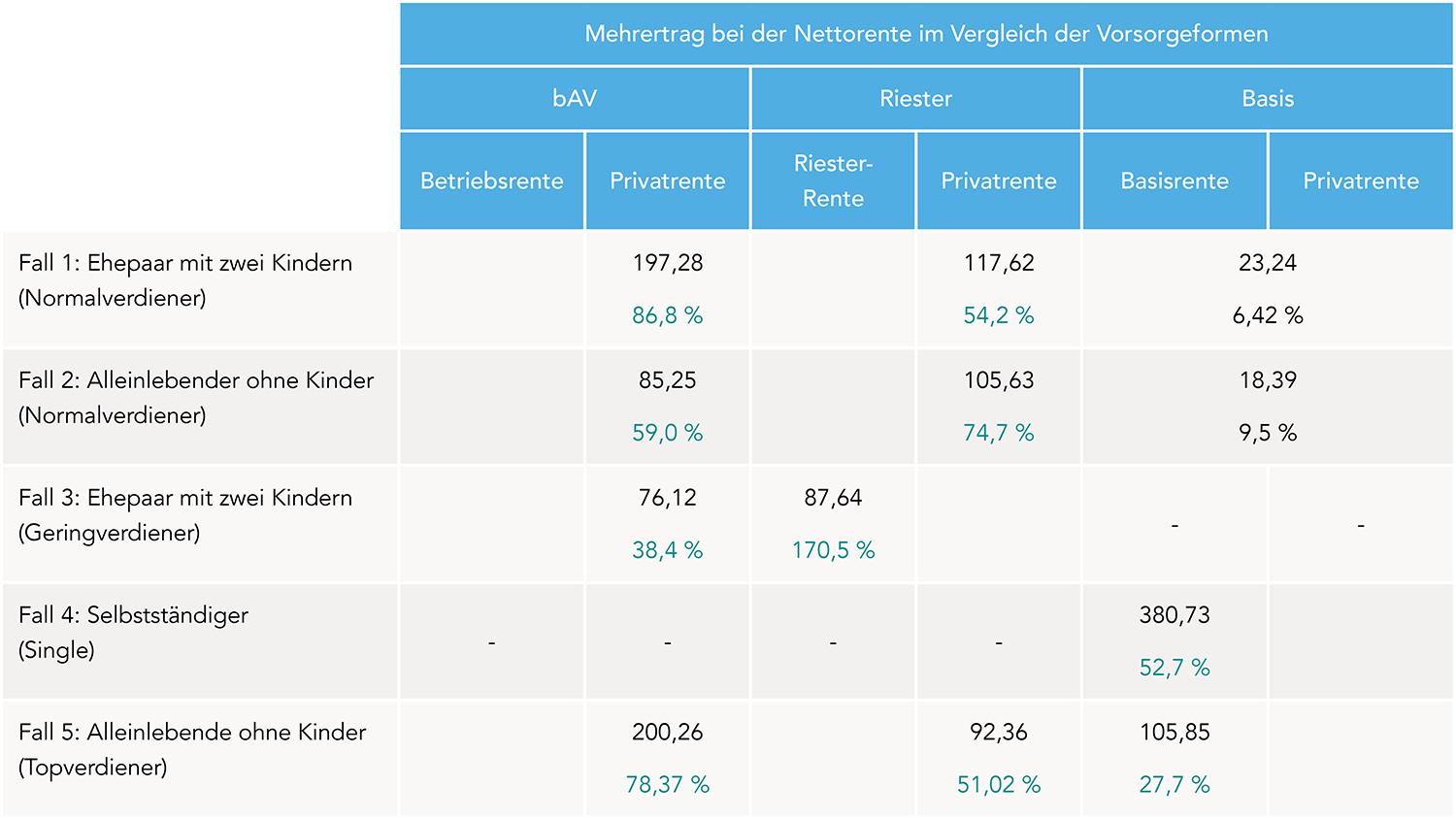

So lauten einige Schlussfolgerungen der jüngsten Studie des Deutschen Instituts für Altersvorsorge (DIA). Sie wurde in Kooperation mit dem Fintech myPension und der V.E.R.S. Leipzig GmbH aufgelegt. Darin wurden anhand von fünf Musterfällen die Nettorenten untersucht, die sich in den einzelnen Förderwegen – Entgeltumwandlung mittels Direktversicherung, Riester-Rente, Basisrente und private Rentenversicherung – bei gleichem Nettoeinkommen (d. h. nach der Einzahlung in den Altersvorsorgevertrag) ergeben. Der Case Study wurde eine Bestandsaufnahme des deutschen Altersvorsorgesystems vorangestellt, die zugleich Probleme und Herausforderungen in den drei Altersvorsorgeschichten benennt und deren Komplexität aufzeigt.

Entgeltumwandlung durch Besteuerung und Einbuße bei gesetzlicher Rente ausgebremst

Die Musterberechnungen belegen die signifikanten Einbußen bei der gesetzlichen Rente durch die Entgeltumwandlung in der betrieblichen Altersversorgung und die hohen Abgaben im Alter auf Betriebsrenten. Diese beiden Faktoren und die wegen der vorgeschriebenen Beitragsgarantie konservative Kapitalanlage der Direktversicherung führen dazu, dass trotz der bevorzugten Förderung in der Ansparphase die betriebliche Rente in allen betrachteten Musterfällen beim Vergleich unterliegt.

Die Riester-Rente ist für Geringverdiener aufgrund der hohen Zulagenzahlungen eindeutig die effizienteste Altersversorgung. In den anderen vier Musterfällen schnitt dagegen die private Rentenversicherung im Vergleich mit der Riester-Rente besser ab. Die Basisrente wiederum erweist sich für Selbstständige und für Sparer mit hohem Steuersatz als die Versorgung mit der höchsten Nettorente. Dabei müssen allerdings beträchtliche Einschränkungen bei der Flexibilität in Kauf genommen werden.

Die private Rentenversicherung, die vermeintlich die niedrigste staatliche Förderung erhält, erweist sich dagegen für die Sparer attraktiver als erwartet. Sie führt in der Mehrzahl der angestellten Musterberechnungen zu einer höheren Nettorente als die mit ihr verglichenen Alternativen. Der Grund dafür sind die niedrige Ertragsanteilsbesteuerung und die höhere Rendite wegen der freieren Kapitalanlage in der Ansparphase.

*Die Annahmen für die Berechnung der Musterfälle befinden sich am Ende der Pressemitteilung.

Beim Vergleich der Entgeltumwandlung mittels Direktversicherung in der betrieblichen Altersversorgung (bAV) mit einer privaten Rentenversicherung ergab sich, dass die bAV-Lösung für alle vier betrachteten Musterfälle schlechter abschneidet. Selbst in Szenarien mit einer Renditeerwartung von sechs Prozent, die unter den gegebenen Markt- und Produktbedingungen unrealistisch ist, und niedrigen Kosten liegen die Nettorenten noch unterhalb der vergleichbaren Ergebnisse einer privaten Rentenversicherung. Die Förderung in Form des Bruttosparens und damit geringerer Steuern und SV-Beiträge verfehlt aus Sicht des Sparers damit ihre Wirkung. Hinzu kommen die geringere Portabilität bei einem Arbeitgeberwechsel. Dadurch fallen gegebenenfalls im Laufe eines Berufslebens mehrere Verträge mit wiederholten Abschluss- und Vertriebskosten an. Letzteres schmälert die Rendite zusätzlich.

Riester-Rente für Geringverdiener mit Kindern unschlagbar

Bei der Riester-Rente offenbaren sich große Unterschiede zwischen den einzelnen Musterberechnungen. Für ein Geringverdiener-Ehepaar mit Kindern ist diese Form der geförderten Altersvorsorge aufgrund der Zulagen lohnenswert. Für die anderen Musterfälle müsste die Rendite fünf Prozent oder mehr betragen, um mit der privaten Rentenversicherung konkurrieren zu können. Eine solche Rendite ist aber wegen der gesetzlich vorgeschriebenen Beitragsgarantie gegenwärtig nicht zu erreichen. Die besondere Eignung der Riester-Rente für Geringverdiener zeigt, wie verhängnisvoll die Blockade der Bundesregierung bei der nötigen Reform der Riester-Rente ist: Würde die Fessel der Beitragsgarantie entfernt, wären Renditen möglich, die zu einer Verdopplung der Renten und damit zu einer deutlichen Verbesserung der finanziellen Situation der Geringverdiener im Alter führen würden. Bei den anderen Sparer-Gruppen führt die verwaltungsaufwändige und komplexe Riester-Förderung im Vergleich mit der privaten Altersvorsorge, die eine sehr einfache Förderung durch die Ertragsanteilsbesteuerung erfährt, nicht zu einem Vorteil.

Die Basisrente erweist sich als effiziente Altersvorsorge für Selbstständige. Auch Topverdiener schneiden mit der Basisrente im Vergleich zu einer privaten Rentenversicherung erkennbar besser ab. Allerdings müssen sie dafür die geringere Flexibilität einer Basisrente in Kauf nehmen, deren Verfügbarkeit stark eingeschränkt ist. Dieser Einwand gilt für die anderen untersuchten Musterkunden in einem noch viel stärkeren Maße. In ihrem Fall ist die Basisrente nur geringfügig höher. Mit diesem kleineren Unterschied lässt sich der Verzicht auf Flexibilität kaum rechtfertigen.

Konsolidierung des Altersvorsorgesystems statt Anbau eines Staatsfonds

Die Studie mit ihrer kritischen Betrachtung des aktuellen 3-Schichten-Systems und den vier geförderten Altersvorsorgelösungen sowie die Ergebnisse der Case Study stützen die Forderung nach einer Vereinfachung und Konsolidierung des hochkomplexen deutschen Altersvorsorgesystems. Ein weiterer Ausbau des bestehenden Systems hingegen verkompliziert die Situation für die Altersvorsorgesparer zusätzlich. Das geschähe zum Beispiel durch eine neue Staatsfondslösung. Dieser Vorschlag steht in den Wahlprogrammen mehrerer Parrteien.

Bei der Beurteilung der geförderten Altersvorsorge, so eine weitere Feststellung, ist die zu erwartende Rendite von größerem Einfluss als die Förderung. Das spiegelt sich im guten Abschneiden der privaten Rentenversicherung wider. Bei den Altersvorsorgeformen, die aufgrund regulatorischer Beschränkungen eine deutlich konservativere Kapitalanlage fahren müssen, ist die Förderung nicht in der Lage, den daraus entstehenden Nachteil zu kompensieren. Daher ist es dringend geboten, auch in der betrieblichen Altersversorgung mehr Freiheiten bei der Gestaltung von Betriebsrentenzusagen zu gewähren. Zum Beispiel sollte die Beitragszusage mit Mindestleistung neu definiert werden.

Neben regulatorischen Veränderungen ist aber auch ein Mentalitätswandel unter den Altersvorsorgesparern erforderlich. Produkte mit Beitragsgarantien, die heute noch in der Überzahl nachgefragt werden, können aufgrund der viel zu niedrigen Renditeerwartung keinen sinnvollen und ausreichenden Beitrag zur Altersvorsorge leisten.

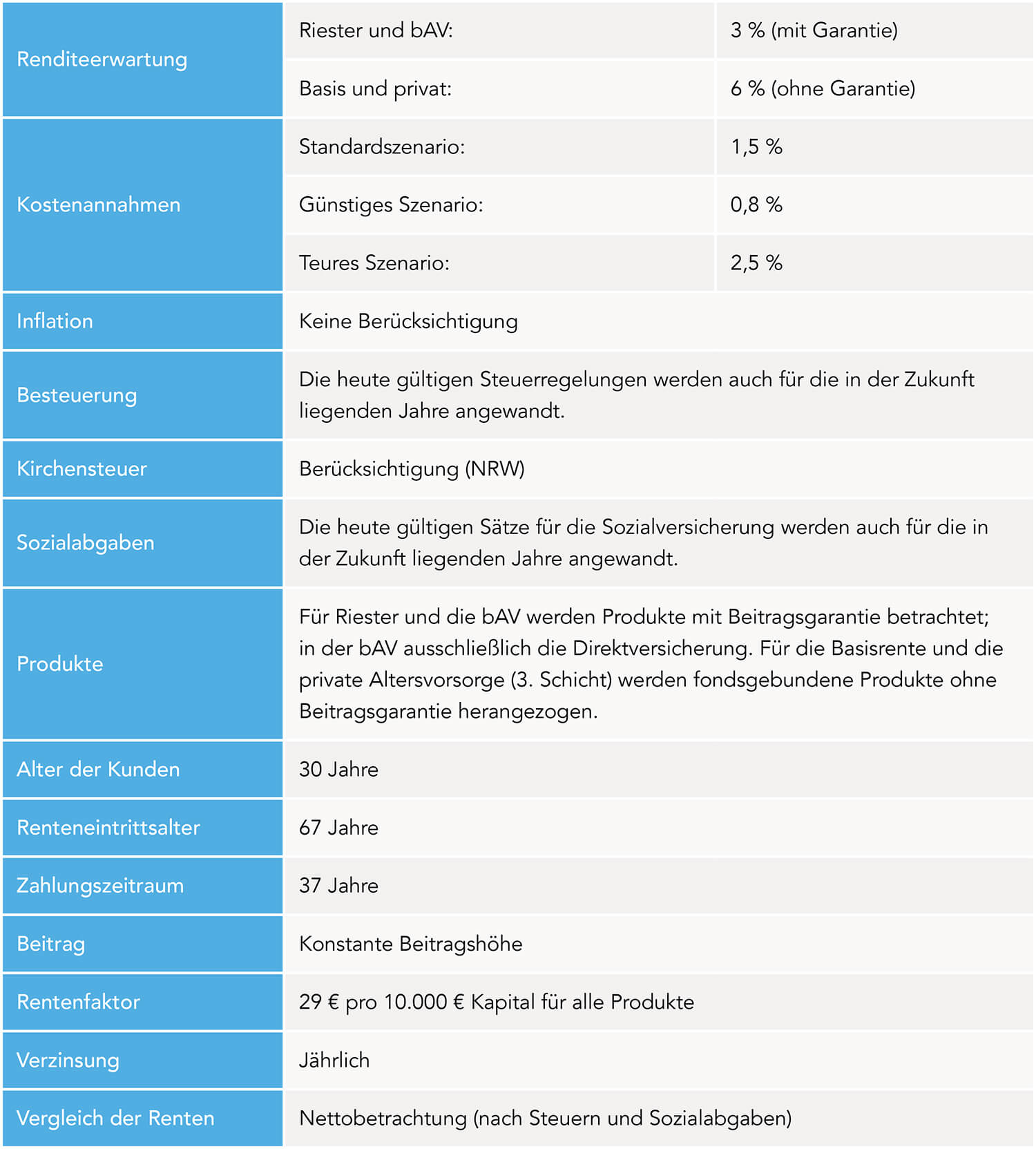

*Annahmen zur Berechnung der Musterfälle

Die komplette Studie steht kostenfrei zum Download bereit. Die Präsentation zur Vorstellung der Studie sowie einen Mitschnitt der Pressekonferenz können Sie ebenfalls in der Ressourcenspalte rechts oben abrufen.

Nachricht an die Redaktion

Senden Sie Hinweise, Lob oder Tadel zu diesem Artikel an die DIA Redaktion.