Mit der jüngsten Zinsentscheidung setzt die EZB ihren Kurs der geldpolitischen Lockerung fort. Der EZB-Rat beschloss im September eine Absenkung des Einlagezinses um 0,25 Prozentpunkte, der Hauptrefinanzierungssatz wurde sogar um 0,6 Prozentpunkte verringert.

Es ist davon auszugehen, dass dieses deutliche Zinssignal sich auch auf die Bauzinsen auswirken wird. Baufinanzierungen könnten demnächst (noch) günstiger werden. Leitzinsveränderungen beeinflussen zwar vor allem die Konditionen für kurzfristige Kredite, während bei längerfristigen Finanzierungen wie Immobiliendarlehen noch andere Markteinflüsse relevant sind. Eine Leitzinssenkung muss daher nicht 1:1 am Baufinanzierungsmarkt ankommen.

Mancher Bauherr oder Immobilienkäufer mit anstehender Baufinanzierung bzw. Anschlussfinanzierung mag sich jetzt fragen, welche Zinsbindung angesichts der zu erwartenden weiteren Zinsentwicklung sinnvoll ist. Wir bei Baufi Deutschland gehen davon aus, dass die jüngste Zinssenkung nicht das berühmte „Ende der Fahnenstange“ ist, sondern weitere Zinssenkungen folgen werden. Prognosen sehen den Hauptrefinanzierungssatz im ersten Halbjahr 2025 zwischen 2,75 Prozent und 3,00 Prozent, im zweiten Halbjahr werden 2,25 Prozent bis 2,75 Prozent für möglich gehalten. Solche Vorhersagen stehen allerdings unter dem Vorbehalt einer weiterhin niedrigen Inflation.

Zinssicherheit hat ihren Preis

Bei der Entscheidung für oder gegen eine bestimmte Zinsbindung ist nicht nur die erwartete Zinsentwicklung zu berücksichtigen, sondern auch der Aspekt der Zinssicherheit. Bei fünfjähriger Zinsbindung kauft man Zinssicherheit für fünf Jahre, bei zwanzigjähriger für 20 Jahre. Das ist eine Erklärung dafür, warum die Zinssätze bei längeren Zinsbindungen in der Regel etwas höher sind als bei Kürzeren. Das ist der Preis für die längere Zinssicherheit. Nur in extremen Marktkonstellationen – Erwartung stark fallender Zinsen – kann es sich auch umgekehrt verhalten.

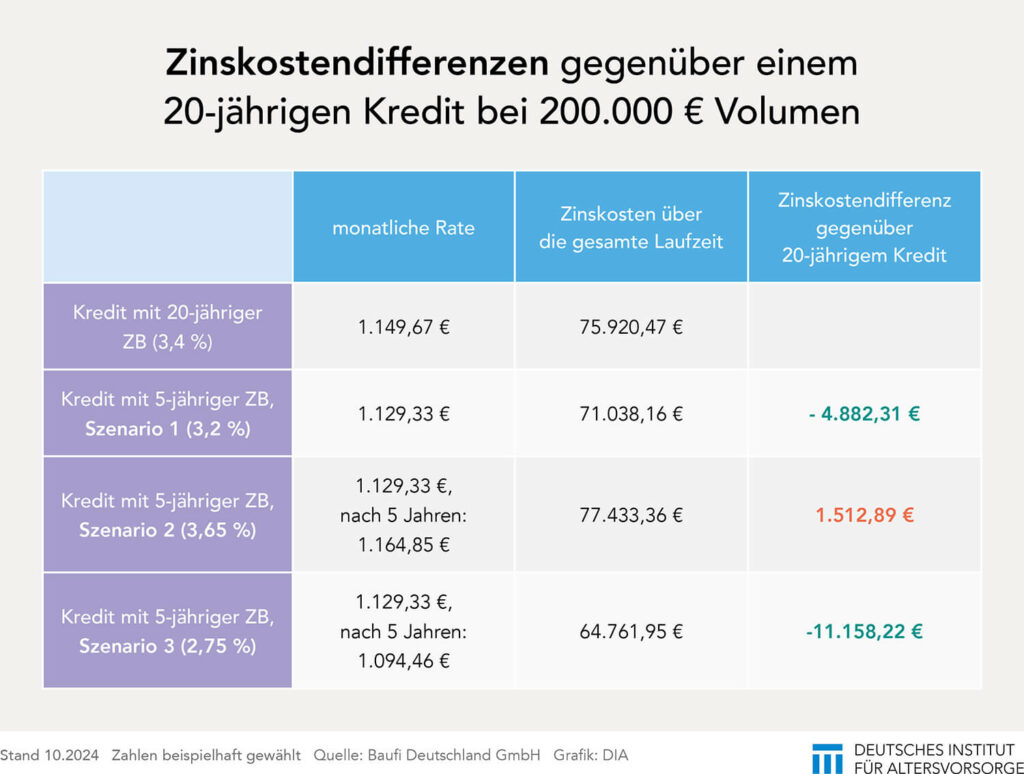

Was längere Zinssicherheit bedeutet, lässt sich am besten an einem Beispiel erläutern. Angenommen sei ein Immobiliendarlehen über 200.000 Euro mit einer Laufzeit von 20 Jahren. Der Zins soll einmal über fünf Jahre bei 3,2 Prozent, einmal für die gesamte 20jährige Laufzeit bei 3,4 Prozent festgeschrieben sein. Bei der fünfjährigen Zinsbindung soll der Zins im Szenario 1 für die Anschlussfinanzierung für die gesamte Restlaufzeit von 15 Jahren unverändert bei 3,2 Prozent, im Szenario 2 bei 3,65 Prozent und im Szenario 3 bei 2,75 Prozent liegen. Es ergibt sich Folgendes.

Im Beispiel entsteht allein aus der Zinsdifferenz zwischen kürzerer und längerer Zinsbindung eine Zinsersparnis von fast 5.000 Euro. Bei einer unterstellten Zinssteigerung von 0,45 Prozentpunkten errechnet sich bei der längeren Zinsbindung ein Vorteil von rund 1.500 Euro. Bei 0,45 Prozentpunkten niedrigeren Zinsen macht die Zinsersparnis der kürzeren Zinsbindung dagegen gut 11.000 Euro aus.

Wann längere, wann kürzere Zinsbindungen?

Dass die Ersparnis der längerfristigen Zinsbindung bei steigenden Zinsen deutlich geringer ausfällt als der Zinsvorteil der kürzeren Zinsbindung bei sinkenden Zinsen, liegt wesentlich an dem „Zinsaufschlag“ der längeren Zinsbindung. Bei der Wahl der Zinsbindung ist dieser Umstand zu berücksichtigen. Langfristige Zinsbindungen machen vor allem dann Sinn, wenn auf längere Sicht mit deutlich steigenden Zinsen am Markt zu rechnen ist. Bei der Erwartung wenig veränderter oder sinkender Zinsen kann man dagegen auch eher auf kürzere Zinsbindungen setzen. Wir bei Baufi Deutschland gehen davon aus, dass die Konditionen für Baufinanzierungen nach den jüngsten Zinssenkungen nochmals nachgeben und nachfolgend eher seitwärts tendieren werden. Vor diesem Hintergrund sind dann zehn- bis fünfzehnjährige Zinsbindungen ein guter Kompromiss. Natürlich kommt es dabei auch immer auf den jeweiligen Einzelfall an.

Kolumnist Ricardo Tunnissen ist Geschäftsführer der Baufi Deutschland GmbH.