Drei-Schichten-Modell

In Deutschland basiert die Rentenvorsorge auf einem Drei-Schichten-Modell

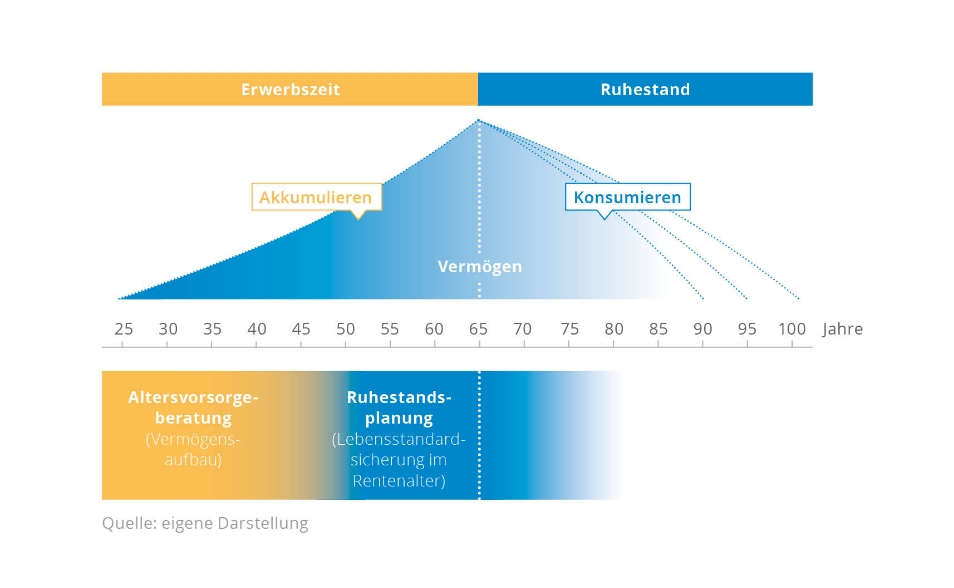

Die gesetzliche Rente wird von der betrieblichen und der privaten Vorsorge ergänzt. Der richtige Mix der drei Vorsorgemodelle bringt eine sichere Altersvorsorge für alle. Es ist wichtig, sich mit der Thematik so früh wie möglich zu befassen und auf dem Laufenden zu bleiben, damit man weiß, was später auf einen zukommt.

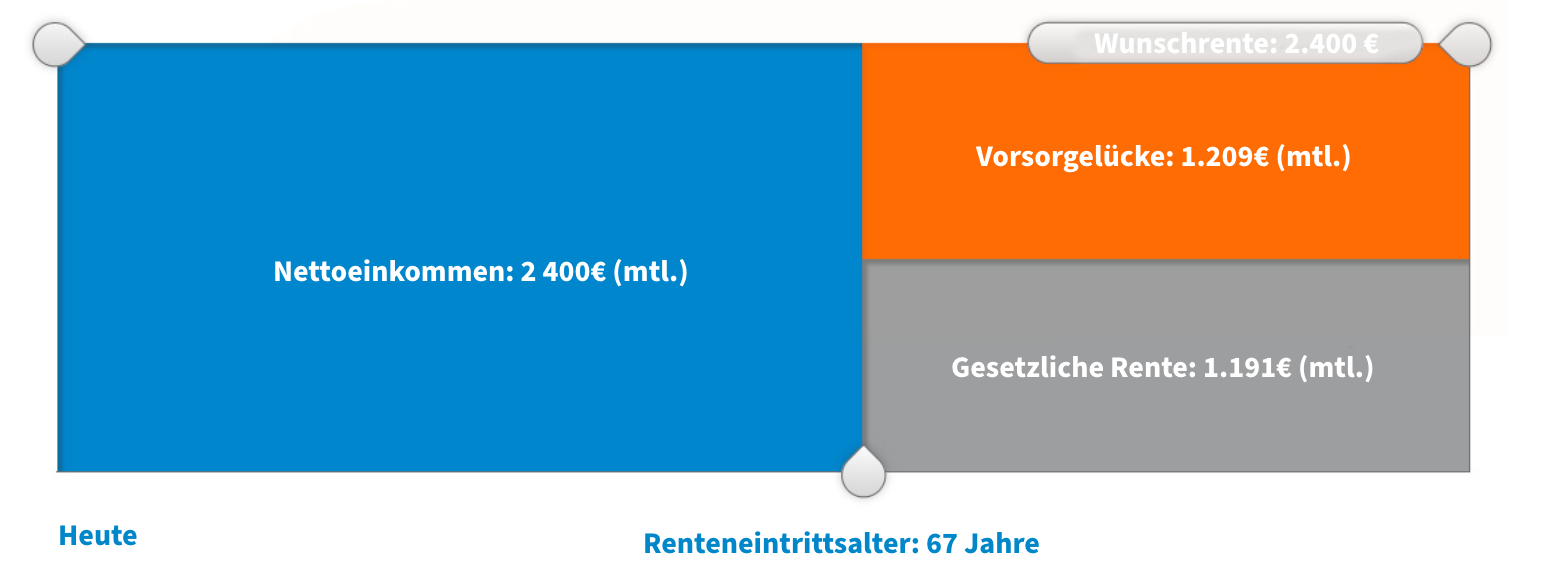

Lernen Sie alle drei Schichten kennen, um herauszufinden, an welchen Stellen Sie noch Optimierungspotential haben. Der eigene Ruhestand will ebenso geplant werden wie der Vermögensaufbau über alle drei Schichten, denn die gesetzliche Rente allein wird für viele in Zeiten einer immer älter werdenden Bevölkerung nicht mehr ausreichen.

Erste Schicht: Die gesetzliche Rentenversicherung

Wie funktioniert die gesetzliche Rentenversicherung?

Die gesetzliche Rentenversicherung basiert auf dem Umlageverfahren. Die eingezahlten Beiträge werden also nicht angespart, sondern sofort wieder an die heutige Rentnergeneration ausgezahlt. Der aktuelle Beitragssatz beträgt 18,6 Prozent vom Bruttolohn und wird hälftig vom Arbeitgeber und Arbeitnehmer finanziert. Ungefähr ein Drittel der Einnahmen der Rentenversicherung steuert der Bundeshaushalt bei (Bundeszuschuss).

Mit den Beitragszahlungen entsteht ein Anspruch auf eine eigene, spätere Rente. Deren Höhe hängt von verschiedenen Faktoren ab (u. a. vom Umfang der eigenen Rentenbeiträge und vom Zeitraum der Beitragszahlungen). Die gesetzliche Rente ist eine lebenslange monatliche Leistung.

Beispiel Rentenversicherungsbeitrag:

Max Muster bezieht ein monatliches Bruttogehalt von 1.500 Euro. Neben der Lohnsteuer und den anderen Sozialversicherungen (Kranken-, Pflege- und Arbeitslosenversicherung) werden davon die Beiträge zur Rentenversicherung abgezogen. Beim aktuellen Beitragssatz (18,6 Prozent) sind das 279 Euro. Die eine Hälfte zahlt der Arbeitgeber, die andere Hälfte in Höhe von 139,50 Euro wird Max Musters Bruttogehalt entnommen.

Ab welchem Alter erhält man gesetzliche Rente?

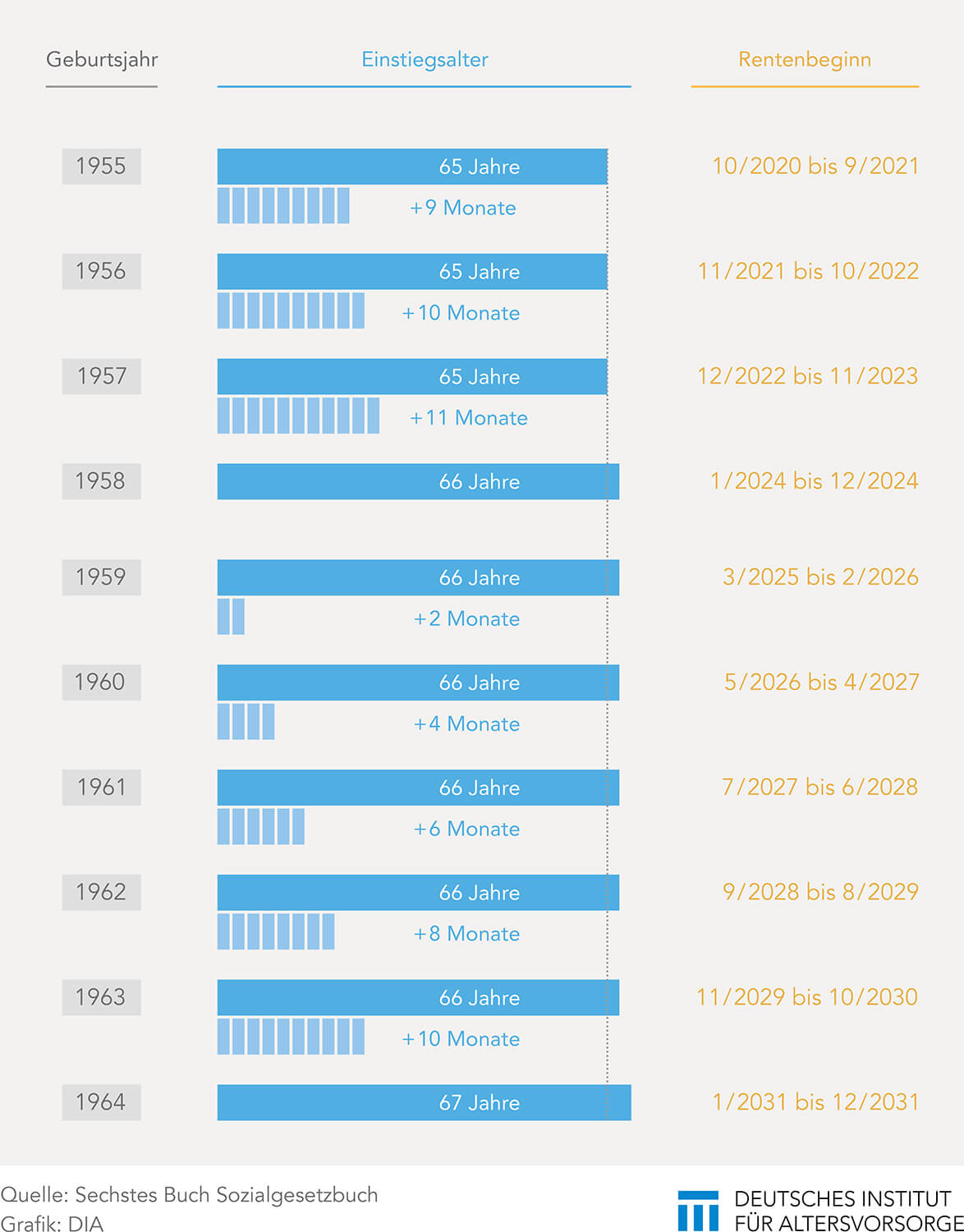

Mit dem RV-Altersgrenzenanpassungsgesetz von 2007 wurde das Renteneintrittsalter auf 67 Jahre erhöht. Die Anpassung von vormals 65 Jahre auf das neue Niveau erfolgt stufenweise und ist abhängig vom Geburtsjahr. Für Versicherte der Geburtsjahrgänge 1947 bis 1963 gilt eine Übergangsregelung (siehe Tabelle).

Wer vor dem gesetzlichen Renteneintrittsalter in Rente gehen möchte, muss einerseits die Voraussetzungen dafür erfüllen (Wartezeit, langjährige Versicherungszeit) und andererseits einen Abschlag von 0,3 Prozent pro Monat in Kauf nehmen. Im Gegenzug erhöht sich der Rentenanspruch um 0,5 Prozent für jeden Monat, den ein Versicherter später in Rente geht.

Was bedeutet demografischer Wandel?

Die Menschen in Deutschland leben immer länger. Durch die höhere Lebenserwartung bei gleichzeitig rückläufiger Geburtenrate steigt der Anteil älterer Menschen gegenüber dem Anteil Jüngerer. Das hat tiefgreifende Folgen, vor allem für das Umlageverfahren der gesetzlichen Rentenversicherung. Bei einem gleichbleibenden Renteneintrittsalter führt dieser Wandel dazu, dass immer weniger Beitragszahler die Renten von immer mehr Empfängern finanzieren müssen. Durch die höhere Lebenserwartung steigt zudem der Bezugszeitraum der Rentenzahlung, was das System zusätzlich belastet.

Für wen besteht eine Versicherungspflicht in der gesetzlichen Rentenversicherung?

Grundsätzlich ist jeder Arbeitnehmer rentenversicherungspflichtig. Diese Pflicht besteht auch für Eltern während der Erziehungszeiten, Auszubildende, nicht erwerbsmäßig tätige Pflegepersonen, behinderte Menschen, Wehrdienst- und Zivildienstleistende, Bezieher von Unterhaltsersatzleistungen (z. B. Arbeitslosen- oder Krankengeld) sowie – unter bestimmten Voraussetzungen – Studenten, die nebenbei jobben.

Selbstständige sind in der Regel von einer Versicherungspflicht in der gesetzlichen Rentenversicherung befreit. Ausnahmen bilden hier bestimmte Berufsgruppen. Dazu zählen unter anderen Handwerker, Hebammen, Küstenschiffer und Seelotsen ebenso wie Künstler, Publizisten und Lehrkräfte. Aber auch Ausnahmen sind an bestimmte Voraussetzungen geknüpft. Nähere Auskünfte erhält man von seinem zuständigen Rentenversicherungsträger.

Wie setzt sich die Rentenformel zusammen?

-

Entgeltpunkte

Jährlicher Vergleich mit dem Durchschnittsverdienst aller Versicherten. Liegt der eigene Verdienst exakt auf dem Durchschnittsniveau, erhält der Versicherte 1,0 Entgeltpunkte. Liegt er darüber oder darunter, erhält er entsprechend mehr oder weniger Entgeltpunkte. -

Zugangsfaktor

Berücksichtigung von Zu- oder Abschlägen bei späterem bzw. früherem Rentenbeginn. Geht der Versicherte gemäß der Regelaltersgrenze in Rente, beträgt sein Zugangsfaktor 1,0. -

Rentenwert

Der Rentenwert wird an die Lohnentwicklung angepasst und berücksichtigt zugleich das Verhältnis von Beitragszahlern und Rentenempfängern. Er gibt den Wert eines Entgeltpunktes wieder. Aktuell beträgt er 37,60 Euro. Die Anpassung erfolgt jeweils zum 1. Juli eines Jahres. -

Rentenartfaktor

Je nach Art der Rente wird ein weiterer Faktor angesetzt. Für Alters-, Erwerbsminderungs- und Erziehungsrenten beträgt er 1,0. Für teilweise Erwerbsminderung 0,5, bei einer Vollwaisenrente 0,2 und bei einer Halbwaisenrente 0,1.