Pensionsanleger überschätzen Renditepotenzial

Nach dem kurzen Corona-bedingten Einbruch an den Kapitalmärkten im Frühjahr 2020 zeigen sich Pensionsanleger optimistisch.

96 Prozent gehen davon aus, ihre Renditeziele in den kommenden fünf bis zehn Jahren zu erreichen. Das zeigt eine aktuelle Studie von Willis Towers Watson.

Allerdings können unregulierte Investoren mit der aktuellen Portfolio-Aufstellung im Median nur 2,3 Prozent, regulierte sogar nur 1,8 Prozent Rendite erwarten. Die Zielgrößen liegen bei den meisten deutlich darüber (zwei bis fünf Prozent). Zudem dürften die Folgen der Corona-Krise für anhaltenden Druck auf die Renditen sorgen.

„Nach einem guten Aktienjahr 2019 waren die ersten Corona-bedingten Turbulenzen am Kapitalmarkt schnell überstanden. Das mag den großen Optimismus der Anleger erklären“, berichtet Nigel Cresswell, Head of Investments Deutschland bei Willis Towers Watson. „Ein genauerer Blick auf die aktuellen Portfolios, das derzeitige Marktumfeld und den sinkenden Rechnungszins zeigt jedoch, dass die Einschätzung eher optimistisch als realistisch ist“, fügt Cresswell hinzu. „Zudem lässt sich der weitere Verlauf der Pandemie und seine Folgen auf die Kapitalmärkte nur schwer abschätzen. Das Niedrigzinsumfeld aufgrund der Stützungsmaßnahmen der Zentralbanken dagegen verstetigt sich weiter.“

Zuversicht deutlich größer als 2019

Wie die Willis-Towers-Watson-Studie „Pension Risk und Anlage von Pensionsvermögen 2020“ zeigt, fielen im Vorjahr sowohl die Zuversicht als auch die Renditen niedriger aus. Nur 80 Prozent der Pensionsanleger glaubten im Jahr 2019, ihre Renditeziele erreichen zu können, während die zu erwartenden Renditen noch bei 2,0 Prozent (unregulierte) oder 1,3 Prozent (regulierte Investoren) lagen.

„Die Erreichung der gesetzten Renditeziele ist durchaus möglich, wenn die Allokation angepasst wird“, betont Tobias Bockholt, Senior Investment Consultant bei Willis Towers Watson. „Durch breitere Portfoliodiversifikation und Hinzunahme weiterer Renditetreiber können beide Investorengruppen ihr Rendite-Risiko-Profil verbessern. Dazu zählen beispielsweise diversifizierende Strategien, Secure Income Assets und Private Markets“, sagt Bockholt. Willis Towers Watson hat hierfür ein „Best Ideas Portfolio“ skizziert. Es lässt 2,4 Prozent Rendite für regulierte und 2,9 Prozent für unregulierte Investoren erwarten.

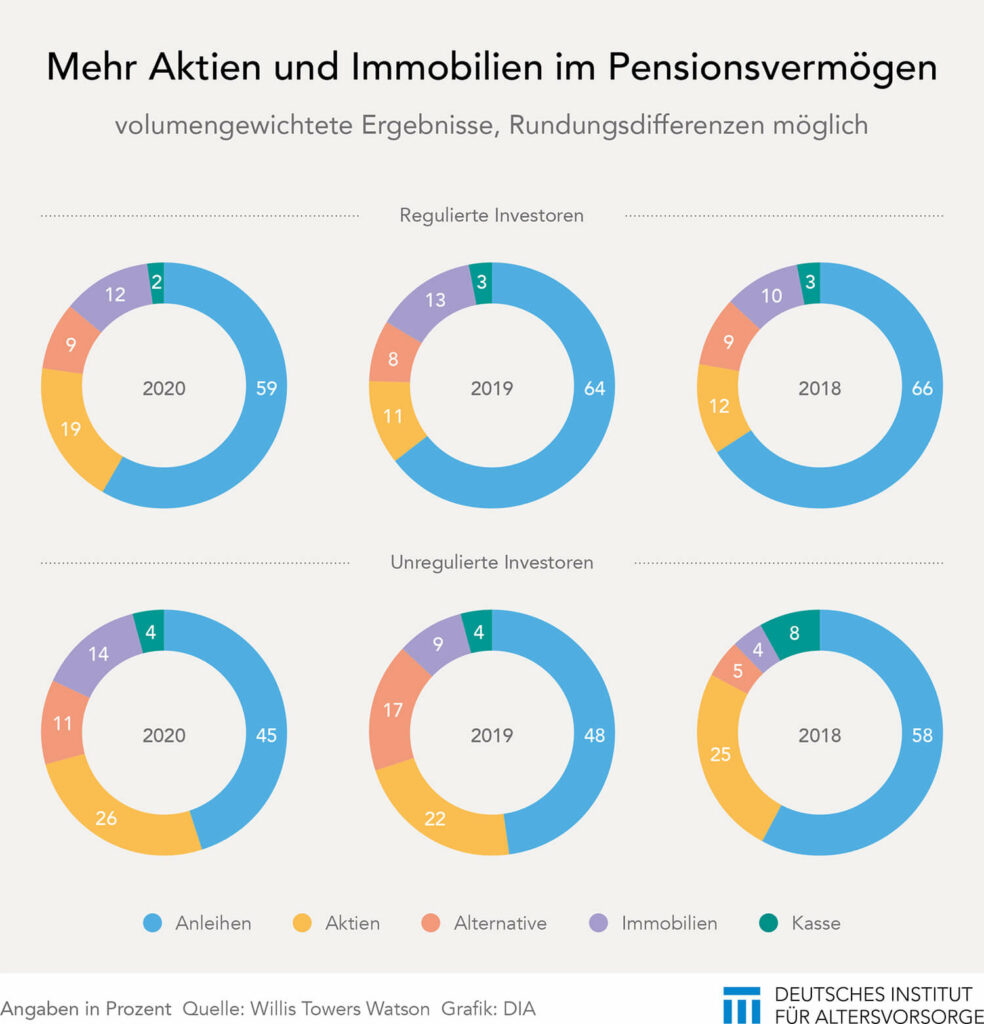

Weniger Anleihen, mehr Risiko

Der Studie nach wurden Allokationen in Anleihen in den vergangenen Jahren zugunsten von Aktien, Alternatives und Immobilien deutlich reduziert und das Risikoprofil um 3,7 Prozent bei unregulierten sowie 3,0 Prozent bei regulierten Investoren erhöht. Im internationalen Vergleich waren deutsche Pensionsportfolios bislang immer von der höchsten Allokation in Anleihen und einer geringen Allokation in Immobilien und Alternatives geprägt. Inzwischen nähern sie sich dem internationalen Pension-Asset-Mix deutlich an. „Dies reicht jedoch mit Blick auf die Renditeziele noch nicht aus“, betont Bockholt.

Zurückblickend auf die Kursverluste zu Beginn der Corona-Pandemie im März 2020 sagt Cresswell: „Dabei handelt es sich um den schnellsten Rückgang der Geschichte. Ihm folgte eine enorm schnelle und unerwartete Kurserholung. Diese Erholungszeit war deutlich schneller, als die in der Vergangenheit durchschnittlich beobachteten 60 Monate“, berichtet Cresswell.

Er weist auf eine interessante Beobachtung hin. Bei der Betrachtung aggregierter Personen-Bewegungsprofile aus unterschiedlichen Ländern (Google Mobility Report) fällt auf, dass sich die jeweiligen Kursentwicklungen analog zu den Mobilitätsdaten entwickelt haben. „In den unterschiedlichen Kursentwicklungen spiegelt sich der jeweilige Pandemieverlauf wider“, berichtet er. Im Einzelnen heißt das: Dort, wo die Pandemie gut eingegrenzt wurde und Menschen schnell wieder zur Arbeit gingen und auch den Einzelhandel und Freizeiteinrichtungen wieder aufsuchten, wurde auch die wirtschaftliche Situation weniger beeinträchtigt. „Das Kapitalmarktumfeld steht und fällt mit der Eingrenzung der Pandemie“, so Cresswell.

Illiquide Anlagen profitieren von hoher Volatilität

Bockholt betont, dass die aktuell beobachtete Volatilität weiter anhält. In der Folge dürften Pensionsanleger mehr auf illiquide Anlagen und Private Equity setzen. Er weist jedoch auf die Wichtigkeit einer breiten Diversifizierung hin. So sollten beispielsweise auch Immobilienanlagen breiter gestreut werden. „Wer aktuell nur auf Hotelfonds und Büros gesetzt hat, dürfte an seinen Immobilieninvestments nur wenig Freude haben“, berichtet er.

Alternative Nischenstrategien erfordern tieferes Wissen

Angesichts der oft undifferenzierten Vorliebe vieler Investoren für Private-Equity-Investments mahnt Bockholt. „Private Equity ist zu einem breiten Trend geworden, der inzwischen mehr Gelder anzieht, als zielführend investiert werden können.“ Gerade unerfahrene Anleger schätzen seiner Praxiserfahrung nach Private-Equity-Anlagen wegen des Aktien-ähnlichen Risikoprofils. „Sinnvolle alternative Strategien in der Nische sind komplexer. Sie bedürfen einer höheren Governance und eines sehr viel tieferen Wissens, deshalb werden sie seltener gewählt“, so Bockholt. Gerade hier sieht er jedoch noch Renditepotenzial, das gehoben werden könne.

Nachricht an die Redaktion

Senden Sie Hinweise, Lob oder Tadel zu diesem Artikel an die DIA Redaktion.

Ausgewählte Artikel zum Thema

Pensionsvermögen erholte sich wieder spürbar

Wie stehen Pensionsvermögen und Pensionsverpflichtungen der Unternehmen nach mehr als einem halben Jahr der Corona-Krise da? Diese Frage wirft das Beratungsunternehmen Willis Towers Watson auf. Antworten liefert es mit seinem Branchenbrief „Insights“, in dem regelmäßig der German Pension Finance Watch veröffentlicht wird. So lautet die Einschätzung der Experten: Zum Ende des ersten Quartals 2020 hatten […]

Artikel lesen

Niedrigzins treibt Pensionsverpflichtungen

Der Wert der Pensionsverpflichtungen der 30 DAX-Unternehmen stieg im vergangenen Jahr von 365,3 Milliarden Euro auf etwa 409 Milliarden Euro. Das ergaben Hochrechnungen und Schätzungen des Beratungsunternehmens Mercer auf der Grundlage der veröffentlichten Geschäftsberichte dieser Unternehmen sowie aktueller Kapitalmarktinformationen. Im gleichen Zeitraum nahm das Pensionsvermögen, das diesen Verpflichtungen gegenübersteht, von 245,6 Milliarden Euro auf etwa […]

Artikel lesen

Unternehmen insolvent - Pensionszusage gefährdet?

Was Gesellschafter-Geschäftsführer bei drohenden Insolvenzen über ihre Pensionszusage wissen sollten. In der Corona-Zeit fragen sich viele, was mit ihrer Pensionszusage in der betrieblichen Altersversorgung (bAV) passiert, wenn der Arbeitgeber insolvent werden sollte. Diese Frage ist derzeit mehr als berechtigt. Zwar greifen noch viele staatliche Maßnahmen zur Abwendung von Firmeninsolvenzen. Deren Zahl steigt dennoch. Vor diesem […]

Artikel lesen